หุ้น 6 ประเภทจากหนังสือ One up on wall street ของ Peter Lynch ในรูปแบบ Mind map เพื่อให้ง่ายต่อการทบทวนและจดจำเพื่อนำไปใช้..(ควรอ่าน)

หุ้น 6 ประเภท ของ ปีเตอร์ ลินช์

จากประสบการณ์ของปีเตอร์ ลินช์ เขาบอกว่าหุ้นแต่ละประเภทมีนิสัยเฉพาะตัวของมัน ก่อนลงทุนเราควรจะรู้ว่าหุ้นที่เราซื้อเป็นหุ้นประเภทไหน ท้ายที่สุดก็แยกออกมาได้ 6 ประเภท ได้แก่

1.หุ้นโตช้า

จะอยู่ในอุตสาหกรรมที่ใกล้จุดอิ่มตัว มักจะเป็นธุรกิจที่เก่าแก่ ซึ่งในอดีตวงจรของมันก็เคยเป็นหุ้นโตเร็วมาก่อน นายลินช์ ยกตัวอย่างธุรกิจไฟฟ้า ไม่ใช่โตช้าแล้วจะเจ๊ง แต่ราคาหุ้นจะขยับไปได้ไม่ไกล ถ้าบริษัทไม่ขยายงานเพิ่ม เราจึงซื้อ Growth กับบริษัทเหล่านี้ได้ยาก

ส่วนอีกธุรกิจหนึ่งที่นายลินช์ ยกตัวอย่างคือ ธุรกิจรถไฟ ธุรกิจโรงเหล็ก หรือแม้แต่บริษัทยักษ์ใหญ่อย่าง ไอบีเอ็ม เขาก็บอกว่าเป็นหุ้นโตช้า นายลินช์มีวิธีให้สังเกต บริษัทเหล่านั้นมักจะจ่ายเงินปันผลในอัตราที่สูง และจ่ายสม่ำเสมอ

ข้อสังเกตของเขาอยู่ตรงนี้ว่า บริษัทไหนที่จ่ายปันผลสูง แสดงว่าบริษัทนั้นไม่มีวิธีใหม่ในการขยายงาน เพราะหากบริษัทเฉลียวฉลาดพอจะต้องคิดหาวิธีขยายกิจการเพื่อเสริมสร้างฐานะของตัวเองให้มั้นคงยิ่งขึ้น

อย่างไรก็ตาม นายลินช์ไม่ได้ด่วยสรุปว่า บริษัทที่จ่ายปันผลสูงและสม่ำเสมอไม่น่าลงทุน เพราะบางปีเศรษฐกิจไม่ดีเอาเงินมาจ่ายปันผลดีกว่า ถ้าไปเจอหุ้นราคาต่ำจ่ายปันผลงามลงทุนหุ้นอย่างนี้อาจจะรับโชค 2 ชั้นด้วยซ้ำไป

ส่วนลึกๆแล้ว นายปีเตอร์ ลินช์ แกพูดมาโจ้งๆเลยว่าแก ไม่ชอบหุ้นปันผล เพราะมีอคติด้านลบว่าผู้บริหารบริษัทนั้น คงคิดอะไรไม่ออกแล้วที่จะเอาเงินไปขยายงาน ถ้าแกขืนซื้อหุ้นบริษัทนั้นแล้วเก็บเอาไว้ระยะยาว เสี่ยงพอสมควร บทสรุปของนายลินช์ คือ บริษัทไหนก็ตามที่มีอัตราการเติบโต 2 4 % ต่อปี เขาจะไม่แตะต้องหุ้นประเภทนี้โดยให้เหตุผลว่า ผมจะไปเสียเวลาอยู่กับบริษัทที่โตช้าแบบนี้ทำไม

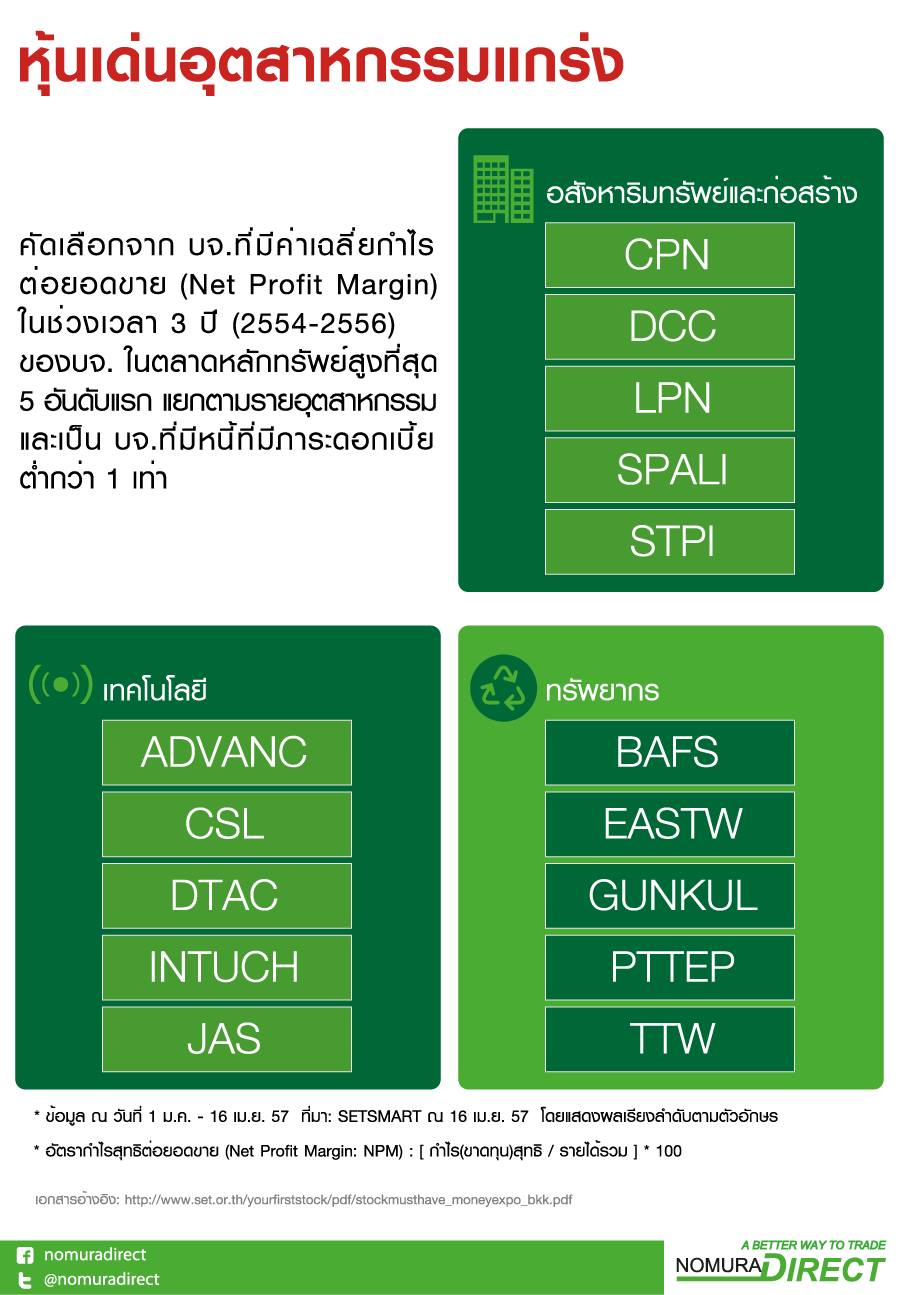

ทรัพยากร

- BAFS

- EASTW

- GUNKUL

- PTTEP

- TTW

เทคโนโลยี

- ADVANC

- CSL

- DTAC

- INTUCH

- JAS

อสังหาริมทรัพย์และก่อสร้าง

- CPN

- DCC

- LPN

- SPALI

- STPI

ที่มา Nomura Direct

กระแสด Big data กำลังมาในต่างประเทศ (เมืองไทยยังไม่รู้ว่าเมื่อไหร่) แนวคิดนี้สามารถนำมาใช้ได้ในการเก็บข้อมูลเกี่ยวกับสถานการณ์ภัยพิบัติและสามารถประมวลผลอะไรได้หลาย ๆ อย่างเช่น แนวโน้มน้ำท่วม เส้นทางการท่วมของน้ำ

มีงานวิจัยของ DELL เกี่ยวกับการใช้ Big data ลองอ่านกันได้ที่ งานวิจัย Dell ชี้ ไอทีองค์กรสนใจ Big Data แต่ฝ่ายธุรกิจต้องให้ความร่วมมือด้วย

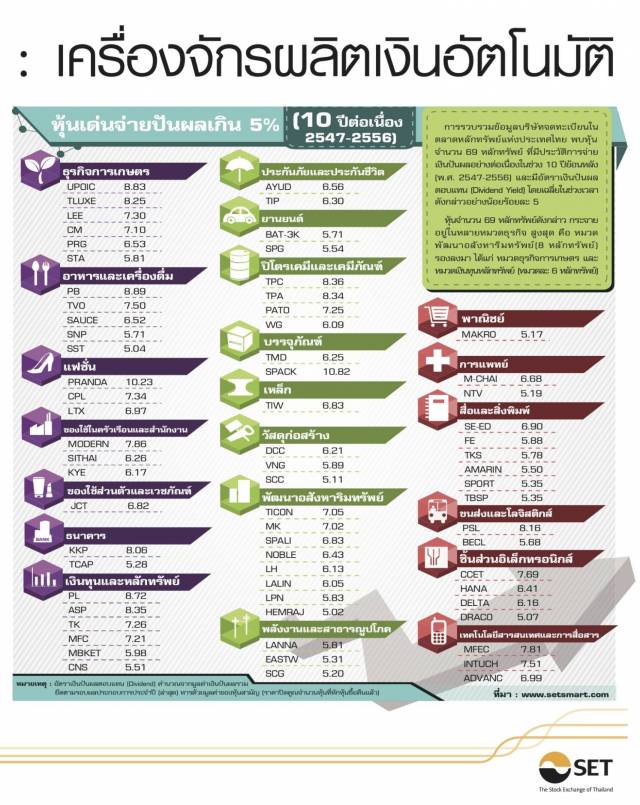

ในยุคที่ดอกเบี้ยต่ำเตี้ยติดดิน หลายคนต้องหันไปหาการลงทุนใน "หุ้นปันผล" เพื่อสร้างรายได้ที่สูงกว่าดอกเบี้ย ... ดร.กฤษฎา เสกตระกูล ผู้บริหารตลาดหลักทรัพย์แห่งประเทศไทย ได้เขียนบทความลงใน Posttoday ฉบับเช้าวันนี้ รวบรวมรายชื่่อหุ้น 69 ตัว ที่จ่ายปันผลต่อเนื่องเป็นเวลา 10 ปีติดต่อกัน และมีอัตราผลตอบแทนเงินปันผล (Dividend Yield) ในช่วงเวลาดังกล่าวเฉลี่ยไม่ต่ำกว่า 5% ครับ

แต่การนำรายชื่อนี้ไปใช้งาน ต้องระมัดระวังว่า ...

- หุ้นที่จ่ายปันผลดีในอดีต ไม่ได้รับประกันว่าจะจ่ายดีต่อเนื่องในอนาคต

- ถึงแม้หุ้นที่เราลงทุนจะให้ปันผลดี แต่ซื้อไปแล้วราคาอาจจะปรับลดลง เราก็อาจจะขาดทุนได้

- การลงทุนใน "หุ้นปันผล" ให้ได้ผลคุ้มค่า ควรลงทุนระยะยาว ตั้งแต่ 5-10 ปีขึ้นไปครับ

ปล. สำหรับคนที่ไม่มีเวลาเลือกหุ้นเอง แนะนำให้ลงทุนผ่าน "กองทุนรวม" ก็ได้ครับ มีหลายกองทุนที่มีนโยบายเน้นลงทุนในหุ้นปันผลดี และมักจะระบุคำว่า "หุ้นปันผล" หรือ "High Dividend" ไว้ในชื่อกองทุนครับ

ที่มา SSO Savings Club Cr. PostToday

นักลงทุน หรือคนเล่นหุ้นที่จะประสบความสำเร็จในการลงทุนนั้น ผมคิดว่าเขาน่าจะมีวิธีการ และ/หรือคุณสมบัติที่สำคัญ อย่างน้อย 3-4 อย่าง ดังที่ผมจะกล่าวต่อไปนี้

ข้อแรกคือ เขาจะต้องมีความรอบรู้ ความฉลาดหลักแหลม ความสามารถในการวิเคราะห์ และคาดการณ์อนาคตของธุรกิจต่างๆหลายอย่าง คนที่เก่งมากๆในด้านนี้ มักจะได้รับการยอมรับว่าเป็นคนอัจฉริยะในด้านของการลงทุน หลายๆคนมักจะเป็นคนที่มี IQ ค่อนข้างสูง

ข้อสอง เขาจะต้องทำงาน เป็นคนขยันไม่เกียจคร้าน โดยเฉพาะที่เป็นงานเกี่ยวกับการลงทุน การหมั่นค้นคว้าหาโอกาสในการลงทุน ต้องเป็นคนที่อ่านหนังสือมาก คนที่ทำงานมากๆเป็น Workaholic หรือคนบ้างาน ก็จะมีโอกาสได้รู้จักและเข้าใจบริษัทจดทะเบียนต่างๆเป็นอย่างดี ซึ่งจะเป็นพื้นฐานและข้อมูลสำคัญสำหรับการลงทุนที่จะประสบความสำเร็จ คนที่สามารถทำงานหนักๆได้มากนั้น นอกจากจะต้องเป็นคนหนุ่มสาวและมีสุขภาพดีแล้ว เขามักจะต้องมี Passion หรือความหลงใหลในการลงทุนที่รุนแรงด้วย

ข้อสาม เขาจะต้องมี EQ หรือความสามารถทางอารมณ์ที่จะควบคุมตนเองไม่ให้ผันผวนไปตามภาวะของตลาดและราคาหุ้น มีความสามารถที่จะคิดได้อย่างเป็นอิสระด้วยตนเอง และสามารถปฏิบัติตามแผนและนโยบายที่ได้วางไว้อย่างมั่นคง

ข้อสี่ เขาจะต้องมีความเข้าใจหรือมี Sense หรือความรู้สึกหรือไหวพริบเกี่ยวกับภาวะของผู้คนและนักลงทุนในตลาด Sense นี้เป็นเรื่องยากที่จะสอนกัน แต่การลงทุนมานานผ่านร้อนผ่านหนาวมามากก็ช่วยให้เรามี Sense ดีขึ้นได้

คุณสมบัติทั้งสี่ข้อนี้ ผมคิดว่า นักลงทุนที่จะประสบความสำเร็จในระยะยาวต้องมี อย่างไรก็ตามเป็นเรื่องยากที่คนคนหนึ่งจะมีคุณสมบัติดีเด่นในทุกข้อ โดยปกติแล้ว นักลงทุนที่ประสบความสำเร็จมักจะมีคุณสมบัติข้อหนึ่งข้อใดหรือสักสองข้อที่ เด่น และมีคุณสมบัติในข้อที่เหลือพอใช้ แบบนี้เขาก็จะประสบความสำเร็จได้ ว่าที่จริง ?เซียน? หรือคนที่ประสบความสำเร็จมากนั้น มักจะมีคุณสมบัติยอดเยี่ยมมากๆจริงๆเพียงบางข้อเท่านั้น และนั่นยังเป็นการแบ่งแยกด้วยว่าเขาเป็น "เซียน" ประเภทไหน

คนที่อาศัยความรอบรู้หรือ IQ ทางการลงทุนเป็นหลัก มักจะเป็น "เซียน" ระดับอัจฉริยะที่มักจะประสบความสำเร็จสูงและมีชื่อเสียงยาวนาน ตัวอย่างก็แน่นอน ประเภท วอร์เรน บัฟเฟตต์ ,บิล มิลเลอร์ ,จอห์น เทมเปิลตัน คนเหล่านี้จะมีความคิดและความเข้าใจลึกซึ้งมากในด้านของการลงทุนและของ กิจการ พวกเขาจะสามารถมองเหตุการณ์ไปข้างหน้าได้ไกลกว่าและถูกต้องกว่า และลงทุนซื้อหุ้นจำนวนมากเพื่อรอเก็บเกี่ยวผลในระยะยาว ซึ่งผลการลงทุนนั้นมักจะประสบความสำเร็จอย่างน่าทึ่ง นักลงทุนทั่วไปมักจะชื่นชมและยกย่องพวกเขา?หลังจาก? เห็นผลแล้ว แต่ในขณะที่พวกเขากำลังซื้อหุ้นนั้น เรามักจะแปลกใจและคิดว่าพวกเขากำลังคิดผิด เราไม่อยากซื้อหุ้นตามพวกเขาเพราะเรามองว่าหุ้นที่พวกเขากำลังซื้อนั้นดูไม่ น่าจะดี และเราไม่เข้าใจว่าเขาซื้อทำไม

คนที่อาศัยความขยันทำงานหนักเป็นหนทางสู่ความสำเร็จนั้น คือคนที่อาจจะเข้าสำนักงานตั้งแต่เช้าตรู่และกลับบ้านเมื่อตะวันลับฟ้าไป แล้ว พวกเขาต้องอ่านบทวิเคราะห์เป็นสิบๆเล่มในแต่ละสัปดาห์ และต้องเข้าประชุมฟังการบรรยายของบริษัทจดทะเบียนเกือบจะทุกวัน เวลาที่ว่างจากการอ่านพวกเขาก็มักจะต้องพูดโทรศัพท์เพื่อหาข้อมูลที่จะนำไป สู่ชัยชนะในการลงทุน หลังเลิกงานพวกเขายังต้องหอบแฟ้มกลับไปทำที่บ้าน วันหยุดก็มักจะไม่เป็นวันหยุดอย่างที่ควรเป็น แน่นอนผมกำลังพูดถึงคนจำนวนมากหรือส่วนใหญ่ ที่ทำหน้าที่บริหารกองทุนรวมที่ต้องติดตามบริษัทเป็นร้อยๆแห่ง หรืออย่างในสหรัฐนั้นเป็นพันๆแห่ง คนเหล่านี้ส่วนใหญ่กลับไม่ประสบความสำเร็จ เพราะพวกเขาต่างก็ขยันและทำงานหนักพอๆกัน คนที่ประสบความสำเร็จสูงมากในกลุ่มนี้ก็คือ ปีเตอร์ ลินช์ ที่สุดท้ายต้องลาเวทีไปก่อนเกษียณ เนื่องจากรับกับการทำงานแบบนั้นไม่ไหว

คนที่อาศัย EQ เป็นหลักในการประสบความสำเร็จนั้น คือคนที่มีศรัทธายึดมั่นในหลักการและนโยบายการลงทุนที่ตนเองเห็นว่าดีและ เหมาะกับตนเองแล้ว นโยบายและกลยุทธ์เหล่านั้นอาจจะไม่ใช่หนทางที่ทำให้เขารวยเร็วที่สุด แต่อาจจะปลอดภัยและให้ผลตอบแทนคุ้มค่า เขาเชื่อมั่นว่าถ้าเขายึดหลักการที่กำหนดไว้ดีแล้วนั้น ในระยะยาวเขาก็จะบรรลุเป้าหมายและประสบความสำเร็จได้ ตัวอย่างเช่น เขาอาจจะกำหนดว่าเขาจะลงทุนแบบสะสมเงินที่หาได้จากการทำงานไปเรื่อยๆทุก เดือน โดยแบ่งเงินลงทุนไปในหุ้นและพันธบัตรเท่าๆกัน โดยที่หุ้นลงทุนอาจจะเป็นหุ้นของบริษัทขนาดใหญ่ที่สุดในแต่ละอุตสาหกรรม หลักๆห้าบริษัทเป็นต้น และการลงทุนนี้จะเป็นการลงทุนตลอดเวลาไม่ว่าภาวะตลาดหุ้นจะเป็นอย่างไร

ตัวอย่างของคนที่ใช้ EQ เป็นหลักและประสบความสำเร็จสูงมากก็คือ "คนธรรมดา" ที่ชื่อว่า แอนน์ ไชเบอร์ ซึ่งผมเคยเขียนมานานแล้ว เธอเป็นสาวโสดที่ไม่เคยแต่งงาน อยู่ตัวคนเดียว ไม่มีความรู้เกี่ยวกับธุรกิจ เป็นคนกินเงินเดือนที่ไม่มีทรัพย์สมบัติ เริ่มลงทุนเมื่ออายุ 50 ปีไปแล้ว เธอยึดมั่นลงทุนในบริษัทที่เธอเห็นว่าเป็นบริษัทที่ยิ่งใหญ่อย่างเช่น โค้ก ถือยาว ติดตามผลการดำเนินงาน รับปันผล ลงทุนเพิ่มวันที่เธอเสียชีวิต พอร์ตของเธอเกือบพันล้านบาท เธอทำได้เพราะอายุวันตายประมาณ 100 ปี

คนที่ใช้ Sense ในการลงทุนเป็นหลักแล้วประสบความสำเร็จนั้น ผมคิดว่าส่วนใหญ่ก็คือคนที่เราเรียกว่า ?ขาใหญ่? ในตลาดหุ้น แน่นอน ขาใหญ่ในตลาดหุ้นไม่ใช่คนที่ประสบความสำเร็จทุกคน หลายคนก็ขาดทุนหรืออยู่ไม่นาน คนที่จะประสบความสำเร็จได้นั้น ผมคิดว่าพวกเขาต้องมีคุณสมบัติข้ออื่นๆดังที่กล่าวข้างต้นด้วย แต่สิ่งที่ทำให้พวกเขาประสบความสำเร็จก็คือ ความสามารถในด้านของจิตวิทยาการอ่านใจนักเล่นหุ้นในตลาดได้ดีกว่าคนอื่น นอกจากการอ่านเกมออกแล้วพวกเขายังน่าจะมีความสามารถในการจูงใจให้คนอื่นเล่น ตามด้วย และนี่อาจจะเป็นศาสตร์ที่คนอื่นไม่สามารถทำได้ และทำให้พวกเขาประสบความสำเร็จสูงมากในการลงทุน โดยเฉพาะในตลาดหุ้นไทย

ทั้งหมดนั้นก็คือหนทางสู่ความสำเร็จในการลงทุน 4 แบบ นักลงทุนแต่ละคนต้องเลือกว่าวิธีไหนที่เราชอบและมีศักยภาพที่สามารถทำได้ การค้นหาตัวตนก่อนที่จะเลือกเดินทางนั้นสำคัญมาก เลือกถูกก็สำเร็จไปครึ่งหนึ่งแล้ว เลือกผิดเราอาจจะพบกับความผิดหวังหรือหายนะ สำหรับคน ?กลาง ๆ? ผมแนะนำว่าแนวทางของการใช้ EQ เป็นหลักในการลงทุนเป็นวิถีทางที่น่าสนใจ และย้ำอีกครั้ง ไม่ว่าจะเลือกแนวไหน เราจำเป็นต้องเรียนรู้และเข้าใจทุกทางด้วย มิฉะนั้นก็จะไม่ประสบความสำเร็จ

หนทางสู่ความสำเร็จในการลงทุน

ดร.นิเวศน์ เหมวชิรวรากร

โลกในมุมมองของ Value Investor

วันอังคารที่ 17 มีนาคม พ.ศ. 2552

ที่มา www.sarut-homesite.net

ข้อที่ 1: เทรดโดยไม่มีหลักการ

“ถ้าคุณไม่เข้าใจว่าทำไมคุณถึงซื้อหุ้นตัวนั้น คุณก็จะไม่รู้ว่าควรขายมันตอนไหน ซึ่งนั่นมักจะทำให้คุณขายหุ้นทิ้งตอนที่ราคาของมันทำให้คุณกลัว ทั้งๆที่โดยส่วนมากแล้ว เมื่อไหร่ก็ตามที่คุณกลัวราคาหุ้นในขณะนั้น มันคือโอกาสซื้อ ไม่ใช่จุดบ่งชี้ว่าคุณควรขายมันทิ้ง”

– Martin Taylor – ถ้าคุณไม่มีจุดยืน คุณก็ไม่มีแก่นหรือสิ่งใดให้ยึดถือปฏิบัติ ถ้าคุณไม่มีเป้าหมายว่าจะไปที่ใด คุณก็ไม่มีวันไปถึงจุดหมาย… จงกำหนดหลักการ วางแผนการลงทุน และทำตามแผนที่คุณวางไว้เสมอ เพราะถ้าคุณไม่มีแผนการของตนเอง คุณก็จะต้องตกอยู่ในแผนการของคนอื่น

ข้อที่ 2: เข้าซื้อหุ้นไม้ใหญ่เกินไป (Trading too big)

“นักลงทุนมักจะให้ความสำคัญเกือบทั้งหมดไปที่จุดเข้าซื้อ (entry price) ทั้งๆที่โดยส่วนมากแล้ว ขนาดของ lot (entry size ) ในแต่ละครั้งมีความสำคัญกว่าจุดเข้าซื้อ เพราะหาก entry size แต่ละครั้งใหญ่มากเกินไป เวลาที่ราคาปรับตัวลงอย่างไม่มีนัยสำคัญ มันก็มักจะทำให้คุณกลัวและอกออเดอร์ก่อนทั้งที่ยังมีแนวโน้มดีนั้นทิ้งไป ดังนั้น ยิ่งขนาดของ lotใหญ่มากไปเท่าไร ความกลัวจะเข้ามาครอบงำการตัดสินใจของคุณ แทนที่จะตัดสินใจจากแผนการและประสบการณ์ที่พิจารณาอย่างดีแล้ว”

– Steve Clark – การเทรดครั้งเดียวใน lot ที่ถือว่ามีสัดส่วนที่เยอะของพอร์ต จะทำให้คุณขายหมูเพราะความกลัวของคุณ ไม่ใช่เพราะระบบลงทุนของคุณบอกให้ขาย ดังนั้น ก่อนที่จะเทรด คุณควรกำหนดจำนวนเงินที่คุณสามารถยอมรับขาดทุนได้ให้อยู่ในระดับที่ไม่เสี่ยงมากไป ตัวอย่างเช่น เงินในพอร์ตมี 1000$ คุณยอมรับขาดทุนได้ 200$/ครั้ง โดยที่จุดตัดขาดทุนของคุณคือ เมื่อราคาทะลุแนวต้านล่าสุดของเมื่อวานไป

ข้อที่ 3: ซื้อขายมากเกินไป (Overtrading)

การที่เราจะเทรดบ่อยขนาดไหนนั้นขึ้นอยู่กับแนวทางการลงทุนของเรา แต่ไม่ว่าคุณจะใช้แนวทางลงทุนแบบไหนก็ตาม การซื้อขายน้อยครั้งย่อมดีกว่าเสมอ (less is more) อย่าเพิ่งเข้าใจผมผิดไป เพราะไม่ว่าคุณจะทำการบ้านหรือเตรียมตัวมาอย่างดีแค่ไหนก็ตาม แต่กราฟนั้นก็มักจะเกิดเหตุการณ์ที่ไม่คาดฝันอยู่บ่อยๆ ดังนั้น คุณควรจะมีไอเดียหรือกราฟที่จะเลือกลงทุนมากกว่า 1 ตัวอยู่เสมอ แต่การที่คุณซื้อๆขายๆในค่าเงินทุกตัวที่เกิดสัญญาณ ทำให้เงินลงทุนและพลังงานของคุณถูกกระจายออกไปในกราฟหลายตัวมากจนเกินไปนั้น คงไม่ใช่การตัดสินใจที่ฉลาดนัก คุณควรยึดมั่นอยู่กับสิ่งที่คุณรู้และเข้าใจ เลือกใช้วิธีการที่คุณทำแล้วได้ผล อย่าหลงไปตามกระแสข่าวลือหรือการลงทุนที่คุณไม่ได้เปรียบ และหลีกเลี่ยงการลงทุนใดๆก็ตามที่คุณไม่ได้มีความเข้าใจในสิ่งนั้นเลยแม้แต่น้อย “ในบางครั้ง การเทรดที่ดีที่สุดก็คือ การไม่เทรดเลย และตั้งมั่นอยู่ระบบที่เราถือ” ผมรู้ดีว่าในช่วงตลาดกระทิงดุนั้น มันมีสิ่งที่เย้ายวนใจมากที่จะทำให้คุณเทรดบ่อยครั้ง เมื่อกราฟเกือบทุกตัวขึ้นไปทะลุ High เดิม คุณรู้สึกเหมือนเด็กที่อยู่ในร้านขนมหวานแล้วไม่รู้จะเลือกหยิบขนมชิ้นไหนดี จงเลือกกราฟเพียงไม่กี่ตัวในจังหวะเวลาที่เหมาะสม อย่าพยายามที่จะไล่เทรดทุกตัว เพราะคุณไม่สามารถทำได้ (ยกเว้นว่าคุณเป็นคอมพิวเตอร์!!!) เบื้องหลังของความผิดพลาดในข้อที่ 2 และ ข้อที่ 3 มักจะเกิดจากความมั่นใจที่มากเกินไปถึงแม้้ว่าความมั่นใจนั้นเป็นสิ่งสำคัญ ในการทำตามแผนและระบบลงทุนของคุณ แต่ถ้ามีความมั่นใจที่มากเกินพอดี (Overconfidence) มันจะก่อให้เกิดผลเสีย เพราะความมั่นใจที่มากเกินไปนั้น เป็น 1 ในเหตุผลสำคัญที่ว่า ทำไมนักลงทุนและนักเก็งกำไรที่มีประสบการณ์จึงยังสามารถขาดทุนได้ เมื่อไรก็ตามที่คุณรู้สึกว่า ความสำเร็จของคุณในตลาดมาจากการที่คุณเป็นอัจฉริยะ ไม่ได้มาจากความคิดที่รอบคอบและไตร่ตรองอย่างระมัดระวังในการลงทุน ก็เท่ากับว่าคุณใกล้ถึงเวลาที่จะขาดทุนแล้ว

ข้อที่ 4: เฝ้าดูกราฟมากเกินไป (Watching your stocks too closely)

“การเฝ้ามองกราฟบนหน้าจอทั้งวันนั้น ไม่ก่อให้เกิดประโยชน์ใดๆและเป็นสิ่งที่ไม่ควรทำ ผมเชื่อว่าการเฝ้าดูทุกคำสั่งซื้อขายจะทำให้คุณขายหมูก่อนเวลาอันควร และ มักทำให้คุณ buy ในราคาที่สูงเกินไปหรือ sell ในราคาที่ต่ำเกินไปของวันนั้น รวมถึงทำการ Overtrading ผมแนะนำว่าควรหลีกเลี่ยงการเฝ้ามองกราฟตลอดเวลา และหันไปทำสิ่งอื่นที่เป็นประโยชน์ต่อการลงทุนและต่อตัวของคุณเองในช่วงเวลาซื้อขาย เพื่อหลีกเลี่ยงข้อผิดพลาดเหล่านั้น”

- Steve Clark – “หากคุณใช้เวลาอยู่ในร้านตัดผมสักพักหนึ่ง ไม่ช้าก็เร็วคุณจะคิดว่าคุณต้องตัดผม ทั้งๆที่คุณหัวล้าน”

– Warren Buffett –

การเฝ้ามองกราฟอย่างใกล้ชิดจะทำให้เกิดผลเสียต่อผลตอบแทนของคุณ เมื่อคุณเข้าเข้าเทรดแล้ว

คุณไม่ควรซื้อขายเพียงเพราะเห็นคำสั่งซื้อขายเล็กๆน้อยๆที่สวนทางกับ Position ของคุณ การเฝ้ามองกราฟมากเกินไปนั้น

ก็เปรียบเหมือนคุณนั่งอยู่ในร้านเบเกอรี่แสนอร่อยขณะที่คุณกำลังลดความอ้วน ดังนั้น คุณควรหาสิ่งอื่นทำแทนที่จะนั่งเฝ้าดูกราฟทั้งวัน

อย่างเช่นการอ่านหนังสือ ออกกำลังกาย หรือ อะไรก็ตามที่ทำให้ไม่ต้องยุ่งกับการดูราคาหุ้นระหว่างวันมากเกินไป หากคุณยังสงสัยอยู่ว่า

ก็ผมเป็นเทรดเดอร์แล้วจะไม่ให้เฝ้าหน้าจอได้อย่างไร? ผมขอทิ้งท้ายไว้ด้วยคำคมของ โซรอส นะครับ ลองเอาไปเปรียบเทียบกับการเทรดดู

“ถ้าคุณออกไปทำงานทุกวัน เพียงเพราะคิดว่าคุณต้องทำอะไรซักอย่าง ผลก็คือ มันทำให้คุณมักจะทำสิ่งที่ไม่มีประโยชน์อะไรเพื่อไม่ให้เบื่อไปวันๆ

ซึ่งผมคิดว่าคุณควรจะอยู่เฉยๆดีกว่า ปกติแล้วผมจะไปทำงานเฉพาะเวลาที่มีงานให้ทำ ในเวลาที่มันควรค่าแก่การทำจริงๆ ผลก็คือ

ผมเรียนรู้ที่จะสามารถแยกแยะได้ว่า วันไหนที่มีงานสำคัญกว่าวันอื่นๆ และรู้ว่าเวลาไหนที่ควรมุ่งมั่นกับงานเป็นพิเศษ”

Credit : www.thaiforexschool ผ่าน www.stock2morrow.com

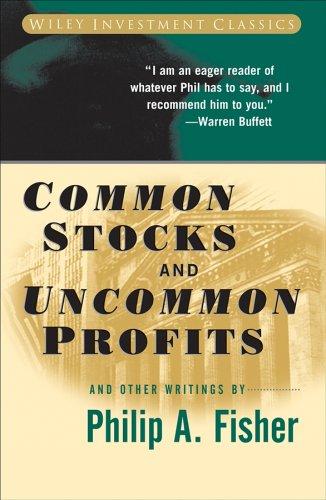

ในการลงทุนนั้น การหยุดการสั่งซื้อมีความสำคัญพอๆกับการสั่งซื้อ ต่อไปนี้เป็นข้อแนะนำจาก ฟิลิป ฟิชเชอร์ ในเรื่องที่คุณไม่พึงกระทำ

1. อย่าเน้นในเรื่องการกระจายความเสี่ยงมากจนเกินเหตุ

ที่ปรึกษาการลงทุนหลายๆคนและนักสื่อสารด้านการลงทุน ได้อธิบายความถึงข้อดีของการกระจายตวามเสี่ยง โดยยกเอาประโยคที่น่าสนใจและจดจำง่ายนี้ขึ้นมาพูดอยู่เสมอๆ อย่าใส่ไข่หลายๆฟองของท่านไว้ในตระกร้าใบเดียว

อย่างไรก็ตาม ฟิชเชอร์ ตั้งข้อสังเกตไว้ว่า เมื่อใดก็ตามที่ท่านใส่ไข่หลายฟองของท่านไว้ในตระกร้าใบโน้นบ้างใบนี้บ้าง ก็ไม่แน่เสมอไปว่าไข่ทั้งหมดทุกฟองจะอยู่ในที่ปลอดภัยดี อีกทั้งยังยากต่อการเฝ้าติดตามดูไข่ทุกฟองนั้น

ฟิชเชอร์, เป็นผู้ซึ่งถือหุ้นไม่เกิน 30 ตัวเป็นอย่างมากที่สุดไม่ว่าจะเป็นช่วงเวลาใดของอาชีพ, มีคำตอบที่ดีกว่าดังนี้คือ

"ให้เสียสละเวลาค้นคว้าและทำความเข้าใจบริษัทหนึ่งๆอย่างถ้วนถี่ และถ้าหากเป็นที่แน่ชัดว่าบริษัทดังกล่าวเข้าเกณฑ์ 15 ข้อที่เขาตั้งเป็นเกณฑ์กำหนดไว้ครบถ้วน คุณควรที่จะลงทุนในปริมาณมากๆ"

ฟิชเชอร์ เห็นด้วยกับคำพูดของ มาร์ค ทเวน ที่ว่า ใส่ไข่ทั้งหมดทุกฟองของคุณไว้ในตระกร้าใบเดียว และเฝ้าดูแลตระกร้านั้นให้ดี

2. อย่าแห่ตามฝูงชน

การเฮโลไปกับฝูงชนโดยลงทุนในหุ้นที่กำลังอยู่ในความนิยม อย่างเช่น หุ้นกลุ่ม?นิฟตี้ ฟิฟตี้? (หุ้น 50 ตัวที่ได้รับความนิยมจากนักลงทุนสถาบัน)ในช่วงต้นทศวรรษ 1970 หรือหุ้นกลุ่มเทคโนโลยี ในช่วงปลายทศวรรษปี 1990 เป็นอันตรายต่อสุขภาพการเงินของคุณได้

ในทางตรงกันข้าม การค้นคว้าหาข้อมูลในหุ้นกลุ่มที่ฝูงชนละเลยไม่ให้ความสนใจ ก็สามารถสร้างผลกำไรให้สูงมากๆได้

ครั้งหนึ่ง เซอร์ ไอแซ๊ค นิวตัน เคยพูดยอมรับอย่างเศร้าใจว่า เขาสามารถที่จะคำนวณการเคลื่อนไหวของวัตถุต่างๆที่ตกมาจากท้องฟ้าได้ แต่กับความบ้าคลั่งของฝูงชนนั้น เขาไม่อาจจะทำได้ ฟิชเชอร์ เห็นด้วยอย่างจริงใจกับคำกล่าวนี้

3. อย่าคิดเล็กคิดน้อย

หลังจากได้ศึกษาค้นคว้าอย่างกว้างขวาง และคุณได้พบบริษัทที่คุณมั่นใจว่าจะเจริญเติบโตอย่างแน่นอนในช่วง 10 ปีข้างหน้า และราคาหุ้นปัจจุบันเสนอขายในราคาเหมาะสม คุณควรจะรอหรือละเว้นการลงทุนของคุณเพื่อให้ราคาลงมาต่ำกว่าที่เป็นอยู่ขณะ นั้นอีกซักไม่กี่เพนนีดีกว่า?

ฟิชเชอร์ ได้เล่าเรื่องของนักลงทุนที่ชำนิชำนาญคนหนึ่ง ที่ต้องการจะซื้อหุ้นของบริษัทหนึ่งซึ่งในวันนั้นราคาหุ้นปิดที่ 35.5 เหรียญต่อหุ้น อย่างไรก็ตามนักลงทุนผู้นี้ตั้งใจว่าจะไม่ซื้อหุ้นตัวนั้นจนกว่าราคาจะลดลง มาอยู่ที่ 35 เหรียญ ซึ่งหลังจากวันนั้น หุ้นตัวนี้ไม่เคยมีราคาต่ำกว่า 35 เหรียญอีกเลย

และต่อมาอีก 25 ปี มูลค่าของหุ้นได้เพิ่มขึ้นเป็น 500 เหรียญต่อหุ้น นักลงทุนผู้นี้พลาดโอกาสที่จะได้ส่วนต่างราคาที่มากมายมหาศาลไปอย่างน่า เสียดาย เพียงแค่ต้องการประหยัดต้นทุนอีก 50 เซนต์ต่อหุ้น

แม้แต่ วอร์เร็น บัฟเฟตต์ เอง ก็มักจะปล่อยให้เกิดความผิดพลาดทางจิตใจในแบบนี้เช่นกัน

บัฟเฟตต์ เคยเริ่มซื้อ วอลมาร์ท เมื่อหลายปีก่อนหน้านั้น แต่ก็หยุดซื้อเมื่อราคาหุ้นปรับเพิ่มขึ้นอีกเพียงเล็กน้อย บัฟเฟตต์ ยอมรับว่าความผิดพลาดอันนี้ทำให้ เบิร์กไชร์ แฮทธาเวย์ สูญเสียกำไรที่ควรจะเป็นไปราว 1 หมื่นล้านเหรียญ

แม้แต่นักทำนายผู้ปราดเปรื่องแห่งโอมาฮา ยังน่าได้รับประโยชน์จากข้อแนะนำของ ฟิชเชอร์ ข้อนี้ที่ว่า อย่าคิดเล็กคิดน้อย

สิ่งสำคัญที่นักลงทุนทั้งหลายไม่พึงกระทำ

โดย : PP ON VALUE INVESTING : Inspirations from all great value investors

ที่มา www.stock2morrow.com

เมื่อ 2 เดือนก่อน ได้ซื้อหนังสือ "Big Data อภิมหาข้อมูล" เพิ่งอ่านไปได้หน่อยเดียว ไม่มีสมาธิ กังวลอยู่กับ Thesis หลังจาก Thesis เสร็จ คงได้กลับมาตั้งใจอ่านอีกที

เทรนด์นี้เกิดขึ้นแน่ในอนาคตอันใกล้นี้ (จริง ๆ ก็เกิดขึ้นแล้ว กับ Google ที่เริ่มเกิดข้อมูลมานับ 10 ปี จนมีข้อมูลเพียงพอที่จะประมวลออกมาด้วยหลักการของ Big Data)

นับเป็นยุคที่จะเกิดขึ้นหลังจาก Crowdsourcing ที่มวลชนร่วมกันผลิตข้อมูล จนข้อมูลมีปริมาณมหาศาลอย่างที่ไม่เคยมีใครคิดฝันถึง จนทำให้เกิดการพัฒนากรรมวิธีใหม่ในการวิเคราะห์ข้อมูลที่ใหญ่โตมโหฬารนี้ แล้วก็เริ่มเห็นผลกันบ้างแล้ว

Palantir สตาร์ทอัพมาแรง ทำเว็บโดยเอา Big Data มาใช้ประโยชน์ ลองอ่านศึกษาดู

แนวคิดของ Outsourcing คือ การลดงานที่ไม่จำเป็นในชีวิตประจำวันออกไป โดยมุ่งทำเฉพาะในสิ่งที่เราทำได้ดี และเอาสิ่งที่ทำได้ไม่ดีนักไปให้คนอื่นทำ เพื่อให้เกิดประสิทธิภาพการใช้เวลาที่สูงขึ้น แนวคิดนี้ได้รับความนิยมเป็นอย่างสูงในช่วงปลายศตวรรษที่ 20

ทว่ายุคนี้ Crowdsourcing????

มีบทความเกี่ยวกับ Outsourcing ลองอ่านดู

บัฟเฟตต์เป็นประธานผู้บริหารของบริษัท Berkshire Hathaway ซึ่งก่อตั้งขึ้น 170 ปีแล้วและเคยทำกิจการด้านสิ่งทอเป็นหลักก่อนที่บัฟเฟตต์และหุ้นส่วนจะซื้อกิจการมาดำเนินงานเมื่อปี 2508 บัฟเฟตต์ใช้บริษัทนั้นเป็นทางผ่านการลงทุนในบริษัทอื่นซึ่งทำกิจการหลากหลายอย่างรวมทั้งการประกันภัย หนังสือพิมพ์ ร้านอาหาร ธนาคารและร้านสรรพสินค้า เขาซื้อหลายบริษัทมาควบรวมและซื้อหุ้นของอีกหลายบริษัทเป็นบางส่วน ก่อนที่เศรษฐกิจโลกจะประสบปัญหาและราคาหุ้นในตลาดหลักทรัพย์เริ่มทรุด Berkshire Hathaway มีทรัพย์สินรวมกันเกือบ 300,000 ล้านดอลลาร์ บัฟเฟตต์ประสบความสำเร็จสูงกว่านักลงทุนทั่วไปอย่างต่อเนื่องจนทำให้ราคาหุ้นของ Berkshire Hathaway เพิ่มขึ้นจาก 4 ดอลลาร์ต่อหุ้นเป็น 75,000 ดอลลาร์ในเวลา 40 ปี

มีผู้พยายามค้นหาปัจจัยที่ทำให้เขาประสบความสำเร็จสูงอย่างน่ามหัศจรรย์นั้น เมื่อหลายปีก่อนมีหนังสือเกี่ยวกับวอร์เรน บัฟเฟตต์ ชื่อ The Snowball: Warren Buffett and the Business of Life พิมพ์ออกมา แต่กว่าผู้อ่านจะค้นพบปัจจัยที่ทำให้เขาประสบความสำเร็จก็ต้องอ่านกันนานเพราะหนังสือเล่มนั้นมีความหนาเกือบ 1,000 หน้า ก่อนหน้านั้นมีผู้นำเอาข้อคิดในจดหมายที่เขาเขียนถึงผู้ถือหุ้นในบริษัท Berkshire Hathaway มารวมเป็นหนังสือชื่อ The Essays of Warren Buffett: Lessons for Corporate America ซึ่งมีขนาดใหญ่กว่าหนังสือทั่วไปและยาว 290 หน้า จึงต้องใช้เวลานานกว่าจะอ่านจบ เมื่อกลางเดือนมกราคมที่ผ่านมา Michael Brush สรุปแนวคิดของบัฟเฟตต์ออกมาเป็น 10 ข้อเผยแพร่ไปตามสื่อต่าง ๆ ขอนำมาเล่าสู่กันเพราะมันน่าจะมีประโยชน์สำหรับผู้ที่ไม่มีความเชี่ยวชาญด้านภาษาอังกฤษ หรือมีเวลาไปเสาะหาหนังสือและต้นฉบับมาอ่านเอง